是的,在中国大陆,个人通过符合规定的渠道进行的公益性捐赠,在一定限额内是可以抵扣个人所得税的。

"核心规则:"

1. "抵扣对象:" 个人所得税。

2. "捐赠对象:" 必须是"依法登记的慈善组织"。并非所有接收捐款的机构都能用于税前扣除。

3. "捐赠方式:" 通常指"现金捐赠"。财产捐赠的计税依据和方式更复杂,这里主要讨论现金捐赠。

4. "抵扣限额:"

"年度扣除限额:" 捐赠额"不得超过"纳税人"应纳税所得额的30%"。

"具体限额计算:" 扣除限额 = (年收入总额 - 免税收入 - 专项附加扣除 - 依法确定的专项扣除) × 30%

"分次扣除:" 如果年度捐赠额超过扣除限额,"当年不能全额扣除"。超出的部分可以"向以后三年内"的纳税年度结转扣除。

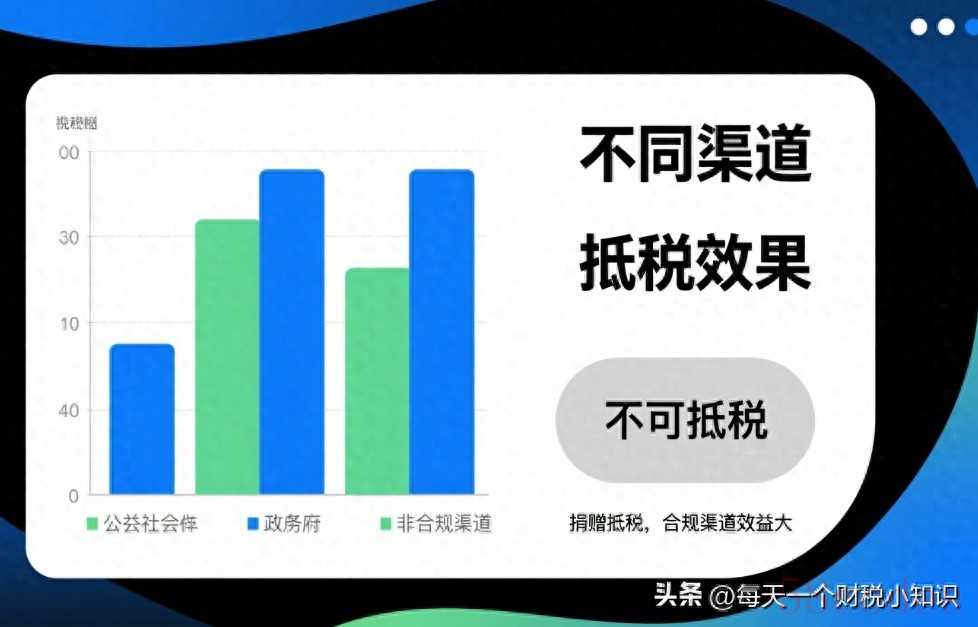

"如何选择渠道以实现“抵税效果最大化”?"

“最大化”的理解可以有两种:

"最大化单次扣除额度:" 主要看捐赠金额是否接近或超过当年的扣除限额。

"最大化捐赠便利性和确定性:" 确保捐赠流程顺畅,凭证获取无误,确信能成功抵扣。

基于这两个理解,选择渠道的侧

相关内容:

捐赠也能抵税?通过哪种渠道捐赠,抵税效果最大化

许多爱心人士不知道,合规捐赠不仅能奉献社会,还能合理节税! 选对捐赠渠道,抵税效果相差数倍。本文将揭秘如何让您的爱心与减税效益双赢。

一、抵税基本原则:30%与100%扣除的区别

根据《中华人民共和国个人所得税法》,个人公益捐赠可享受税收优惠3。

1. 限额扣除(一般情况)

- 扣除比例:捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除3。

- 常见渠道:

▶ 中国青少年社会教育基金会2

▶ 其他依法设立并取得公益性捐赠税前扣除资格的慈善组织36。

2. 全额扣除(特殊政策)

- 扣除比例:允许捐赠金额在税前全额扣除。

- 常见渠道:

▶ 县级以上红十字会、总工会2;

▶ 政府对特定重大灾害救助设立的专门账户或公告认可的渠道7;

▶ 国务院规定的其他特定公益事业项目10。

案例对比:

陈先生月收入5000元,向某市红十字会捐赠1000元(全额扣除),个税减少135元;若向限额扣除渠道捐赠800元,个税减少约100元

二、渠道选择关键:认准“税前扣除资格”

1. 查询资格途径:

- 访问全国慈善信息公开平台(https://cszg.mca.gov.cn/)3;

- 查看各省财政厅、税务局、民政厅发布的公益性社会组织名单(如湖南省2025年公告)6。

2. 警惕“伪慈善”渠道:

- 以下捐赠不可抵税:

▶ 直接向境外机构捐款;

▶ 寺庙香油钱、超商零钱箱(无专用收据);

▶ 购买义卖品、公益产品(属消费非捐赠);

▶ 支付宗教法事费用(如安太岁、点光明灯)。

三、最大化抵税效果的策略

1. 优先选择全额扣除渠道

- 关注政府发起的专项捐赠(如“乡村振兴救急难”活动9、“慈善一日捐”8);

- 通过县级以上红十字会、总工会捐赠。

2. 合并捐赠与税务规划

- 高收入者:适用税率更高(如30%),相同捐赠额节税效果更显著7;

- 低收入者:若捐赠后列举扣除总额低于标准扣除额,则无需刻意抵税7。

3. 准确获取捐赠凭证

- 必须索要:公益性捐赠票据(含捐款人姓名、金额、日期、机构盖章)510;

- 时效性:需在次年个税汇算清缴前取得。

四、企业捐赠:利润12%内扣除,超额结转3年

企业通过公益性组织或县级以上政府的捐赠610:

- 扣除限额:年度利润总额12%以内的部分,准予扣除3610;

- 超额处理:超过部分可结转以后3年内扣除610;

- 扶贫捐赠:2019-2025年期间,对目标脱贫地区的捐赠可据实全额扣除10。

五、实操三步法:捐前、捐中、捐后

1. 捐前查询:

确认机构是否具备公益性捐赠税前扣除资格36。

2. 捐时取证:

通过机构官网或正规平台捐赠,获取电子/纸质捐赠票据5。

3. 捐后申报:

个税汇算时,通过“个人所得税APP”填报捐赠支出10。

结语

公益捐赠抵税的本质是让爱心流入社会的同时,获得政策回报。记住三点:

✅ 选渠道:优先全额扣除机构

✅ 拿票据:合规收据是抵税凭证

✅ 巧规划:高收入者效果更佳

让每一份善意都发挥最大价值,才是真正的智慧慈善!

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏